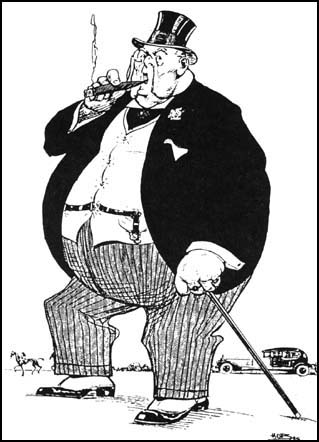

Super Pognon après un régime extra riche en effet de levier ! Ou pas !

Qu'est-ce que l'effet de levier ?

C'est tout simplement investir sur un actif à crédit. Le crédit est le levier de ce que nous avons mis au comptant.

La majorité de la population française joue à l'effet de levier

On se dit que rare sont les gens à jouer avec cet instrument dangereux. Non, la plupart de la population emprunte des fortes sommes d'argent à leurs banquiers pour acquérir un bien immobilier. D'une manière générale, le pouvoir politique et les banques ont limité les mensualités de ces crédits à 33% des revenus des emprunteurs (remboursement du principal et des intérêts). L'effet de levier est très important car les acheteurs pour la plupart n'ont pas de capital ou très peu. Je vous laisse imaginer les conséquences d'un krach immobilier (perte de 50% de la valeur d'un bien) et d'une crise économique (perte d'emploi des emprunteurs, et par conséquent des revenus permettant de rembourser le crédit ayant servi à acheter un bien dont ils n'avaient pas les moyens). L'effet de levier est très commun pour l'immobilier, même lorsque les prix sont totalement déraisonnables...

Marketing classique de l'immobilier : investissement bon père de famille ("c'est du solide" / "ça ne peut que monter !", rassurant, nécessaire pour construire une famille...

Les dangers et la réalité du crédit

Investir en bourse est de l'effet de levier !

Les investisseurs que nous sommes choisissons les actifs rentables et décotés. Ainsi, nous ne parlerons plus de l'immobilier (ou indirectement).

Comment investir en bourse est de l'effet de levier ?

Des trackers

Quand on parle d'effet de levier en bourse, certains pensent à des trackers, comme les LVC et les BX4. Ces trackers sont sensés reproduire l'indice avec un coefficient multiplicatif. La réplication est imparfaite pour de nombreuses raisons : liquidité, frais... Je n'ai pas réussi à mettre la main sur les intérêts pour la partie crédit du tracker ! C'est un peu opaque...

Des produits dérivés

Je ne maîtrise pas bien ce sujet, mais des produits dérivés permettent de faire de l'effet de levier. Par exemple, les CFD. Attention aux appels de marge !

Des entreprises endettées

Une manière simple d'investir à levier est d'acheter des titres remplis de dettes. Ces entreprises seront plus fragiles que les autres (selon les secteurs) car leurs revenus doivent pouvoir rembourser les intérêts et le principal de la dette. L'actionnaire jouera du levier avec au comptant les capitaux propres et les dettes en plus. Le risque est la faillite de l'entreprise et les pertes seront limitées à l'investissement initial. On subit indirectement un risque de taux (selon le type de taux de la dette de l'entreprise : fixe/variable). Je pense en particulier aux foncières cotées.

Trop de dettes n'amènent qu'à une seule fin...

Des petites capitalisations

Au lieu d'investir sur les grandes capitalisations (par exemple, le CAC40), vous pouvez investir sur les petites capitalisations. Si on compare l'évolution des deux indices, l'investissement en petites capitalisations permet d'obtenir un levier de 2 à 4. Ici, pas de risque de taux, mais plutôt une volatilité plus forte, plus de faillites, pas de crédit à rembourser et une liquidité plus faible.

CAC 40 VS CAC Small

Des crédits

Pourquoi pas prendre un crédit ?

Ne demandez pas ça à votre banquier habituel, il va vous prendre pour un fou ! Quoi prendre 5 000 euros de crédit pour investir en bourse ? Vous êtes fou ?? Ah, vous voulez 250 00 euros pour une vieille bicoque, OK.

Une banque a rarement les mêmes attentes que ses clients...

Certains banques proposent un crédit lombard : nantir vos avoirs en échange d'un prêt. Le taux est en général variable du type x% + euribor 3 mois. C'est un prêt ine fine ou amortissable. Cette pratique est assez rare car nous gouvernants ont choisi de la limiter (les banques ne doivent pas en faire la publicité). Difficile à obtenir.

Les assurances vie permettent d'obtenir des avances pour une durée maximale de 10 ans pour des montants allant jusqu'à 60% des encours en moyenne (variables selon les assureurs). Le taux pratiqué est celui du fonds euros +1% et/ou le TME + 1 %. Le prêt est in fine. Le taux est élevé.

Les crédits à la consommation peuvent être une alternative. Cependant, pour avoir un taux intéressant (entre 1,5% et 3% fixe), il faut se contenter d'une durée égale à 12 mois. Ainsi, les remboursements sont élevés et il faut avoir une trésorerie et un revenu conséquent...

Un organisme de crédit à la consommation

Conclusion

Je n'ai pas fait le tour de la question, mais n'hésitez pas à commenter et à proposer d'autres pistes.

Je n'ai pas pris de trackers ou de dérivés pour le moment. Mais, j'ai investis dans des entreprises endettées, sur les petites capitalisations et j'ai fait plusieurs prêts (crédit lombard, avance d'assurance vie et crédits à la consommation). On peut arriver à un levier très important sans utiliser des instruments financiers complexes et opaques avec des frais bien garnis et une liquidité avantageuse pour la banque.

Ces choix sont assez risqués et nécessitent d'avoir des revenus confortables et un patrimoine important. Attention à bien choisir votre option et vos instruments en fonction de votre situation.

Prendre un crédit est très dangereux selon sa situation (risque de sur endettement).

Je suis très prudent au niveau du levier, j'ai vu certains se faire piéger sur des produits dérivés leveragés et perdre de grosses sommes.

RépondreSupprimerLe levier, sous forme de crédit lombard, est une option plus sérieuse, surtout si on investit sur des entreprises avec des cash flows importants et une politique de redistribution généreuse. C'est réservé à des patrimoines importants mais c'est une option qu'il faudrait que je creuse. Car si le taux du crédit mange l'essentiel de la performance obtenue sur les dividendes, le montage devient moyennement intéressant.

Tu as oublié le moyen le plus simple et le plus connu d'investir en action avec du levier: le SRD...

RépondreSupprimerJ'ai oublié le SRD, merci du rappel !

RépondreSupprimerBonjour,

RépondreSupprimeras tu trouvé depuis d'autres alternatives? j'ai beau chercher, je ne trouve pas de moyen d'avoir un crédit pour investir en bourse aux mêmes conditions d'un crédit immobilier alors que je pense que c'est bien plus rentable à long terme (un bon fonds action à horizon 15-20 ans fera sans doute minimum 7/8% /an)

Je reste sur le crédit à la consommation. Si je veux vraiment une grosse somme pour renforcer une valeur soldée, je pense que je ferais une avance sur AV.

RépondreSupprimerBonjour,

RépondreSupprimerLes taux de srd en France sont prohibitif ! Mieux vaut regarder du côté d'un broker type IB qui a des taux proche du monétaire ....

Merci pour le blog

Cdt